家族办公室的起源

家族办公室最早起源于古罗马时期的大“Domus”(家族主管)以及中世纪时期的大“Domo”(总管家)。

现代意义上的家族办公室出现于19世纪中叶,一些抓住产业革命机会的大亨将金融专家、法律专家和财务专家集合起来,研究的核心内容是如何管理和保护自己家族的财富和广泛的商业利益。这样就出现了只为一个家族服务的单一家族办公室(Single Family Office,SFO)。

1882年,约翰·D·洛克菲勒建立了世界上第一个家族办公室。家族办公室从富有家族的考虑出发,为其提供各种专业的管理咨询和操作服务,其中包括:律师、注册会计师、投资管理、股票经纪人、保险代理、银行、还有独立信托实体。家族“助理”的职责也被家族办公室担当起来了,规划家族后代教育、考虑家族安全、慈善安排、遗产规划等服务也属于家族办公室服务的范畴。

Family Office起源于19世纪富裕的欧美家庭,中文释义为“家庭办公室 ”,因其服务对象的特殊而更多的被译为“家族办公室”是为富裕家族管理财富的私人机构。

家族办公室在提供广泛的高度专业化和定制的服务方面有着悠久的历史,它像管家一样,由涉及不同领域行业的专家组成,监督及管理整个家族的财务、健康、风险管理、教育发展等状况,以协助家族获得成功以及顺利发展为目标,同时家族办公室有着公正的意见和客观性,他们与家族的其他顾问提供的服务的整合与协调,为同一个家族的几代人提供高度个性化的服务。

家族办公室的需求

家族办公室在国内出现的时间还不长,是一种新兴的财富管理模式, 目前市场主要以联合家族办公室为主,大多由金融服务机构或者中介服务提供商来提供。

“对家族办公室有需要的客户, 主要有三个需求,第一是资产保全, 做好资产保全可以保持企业的流动性;第二,客户希望做到资产增值, 对主营业务的现金流管理;第三,客户的需求在于基业长青,进行一个有效的传承。”上海交通大学上海高级金融学院教授吴飞在 中经财富管理高峰论坛上表示,他认为在三个核心价值中,要实现核心价值最重要的架构就是需要一个平台,平台则受制于机构。

家族办公室不仅仅是为自己家族管理财富,还是一个以财富管理中心为基准,帮助诸多家族管理的组织和服务。按照服务对象可以分为:单一家族办公室、联合家族办公室和虚拟家族办公室。单一家族办公室是一种私营公司,管理着单个家族的财务,参与单个家族全部或部分投资、信托和遗产管理等事务;联合家族办公室, 管理多个家族的财务、信托与遗产事务,有些也提供管家服务;虚拟家族办公室,对于有家族办公室管理财务的需求又不愿建立实体公司的家族, 可以将服务外包给提供服务和资讯的外部供应商。

经过几百年的积累和沉淀,家族办公室的服务内容、服务形式和服务种类日益完善并呈现多元化发展态势。富裕家族也越来越注重评估建立家族办公室的益处,家族办公室可以保证财务顾问与家族间的利益能够充分地协调一致。

目前国内家族办公室主要是单一家族办公室和联合家族办公室两种模式,但是大多数管理机构偏重于财富管理和资产配置,相比传统财富管理机构,家族办公室对机构和从业人员的要求也更高。

中国家族办公室发展趋势

招商银行与贝恩公司联合发布的“2019 中国私人财富报告”中显示,中国的高净值人群 ( 可投资资产超过 1000 万元) 达到 197 万人,可投资资产总规模预计将首次突破200 万亿元大

上述报告调查显示,超过 75% 的极高净值人群 ( 可投资产超过 5 亿元 ) 愿意尝试家族办公室服务,其中创富一代企业家、二代继承人对家族办公室需求意愿超过平均水平。该报告表示,一方面,中国极高净值人群对家族办公室的了解和认知进一步深化;另一方面,在中国经济增速放缓及结构性改革影响下,一代和二代企业家面临企业经营和转型的挑战,企业传承复杂度提升,对更综合的传承服务需求上升。

“选择家族办公室是财富管理的一大趋势,最重要的原因就在于服务的复杂度。”吴飞表示。他举例说明, 假设设立一个公司,最常做的事就是把自己的财务外包给一个公司,但是公司越做越大就需要一个会计和财务部,后续上市时又需要董秘,这是事情变复杂而产生的需求。“所以,客户希望家族办公室提供跟传统金融机构不一样的服务,要求更加专业、多元化。”

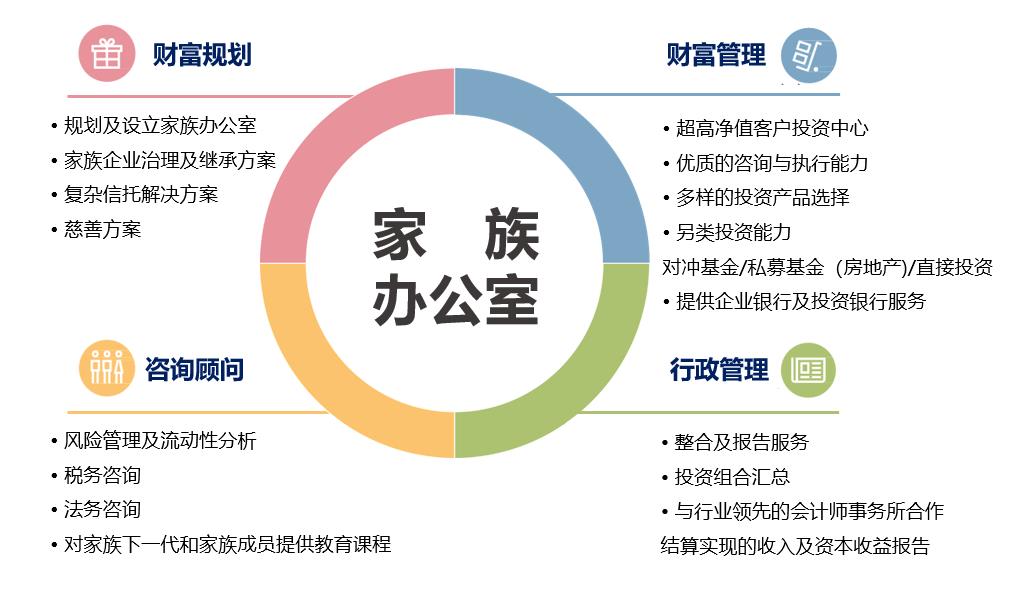

从中国家族办公室服务多元化来看,家族企业规划安排建议、税务筹划及法律咨询、家族资产配置管理以及家族财富保障传承是使用最广泛的服务。

越来越多的家族企业在面临经营管理压力的同时,财务战略和组织架构复杂度也日趋上升。企业传承与企业创新转型要求并行。贝恩调研表明, 在家族办公室未来需要的服务方面, 极高净值人群对家族企业未来的规划及安排建议服务需求和期许最高。

目前国内家族办公室的发展较快,但与国外成熟的家族办公室还存在一定差距。国外的富裕家族传承数代,已经习惯借助于家族办公室来“打理家族”。国内极高净值人士在选择财富管理和家族管理时更加谨慎,需要和机构之间建立起更强的信任,来接受家族办公室。

从全球来看,家族办公室所提供的服务,以家族宪章作为基础,协助并确保家族使命和价值观,主要集中在财富规划、资讯服务、策略支持及家庭治理四个方面,由这些基本模块延伸出诸如家族基金管理、信托与遗产服务、慈善基金会、家族接班人培养等特定功能。接班人的培养计划要以培养企业继承人为方向,要对接班人精神层面、教育和实践全方位的培养规划,通常为 5-10 的长期计划。

其中以家族信托为例,近年呈现上升趋势,龙湖集团董事局主席吴亚军通过家族信托吴氏信托持有的龙湖集团 43.98% 股权分派予女儿蔡馨仪, 吴亚军通过家族信托实现了财富的平稳传承。

贝恩调研的高净值人士表示,之所以选择家族信托,在于子女们往往受过良好的教育,思想独立自主,家族信托在保障子女未来生活的同时, 可以针对子女个性化需求形成最合理的传承方案,帮助完善子女财富观念建设,培养子女创富能力,实现更高层次的精神财富传承。

伴随着富裕家庭日渐成熟,创一代注重家族办公室专业管理的重要价值,家族办公室开始显现综合财富管理能力。